Warning: Use of undefined constant user_level - assumed 'user_level' (this will throw an Error in a future version of PHP) in /home/users/0/knowledge/web/fi-micata.co/wp-content/plugins/ultimate-google-analytics/ultimate_ga.php on line 524

日本で設立された会社が全体として保有している土地よりも、会社が全体として保有している在庫と売掛金の方が資産金額として約60%も多いと言われています。

この在庫と売掛金を有効に活用できれば、金融機関にとっては貸出の機会が増え収益に繋がるというメリットがありますし、会社にとっても融資を受ける可能性が高くなります。

このコンテンツでは在庫と売掛金を有効に活用して資金調達をする流動資産担保融資保証制度についてお伝えします。

Contents

流動資産担保融資保証制度(ABL)とは?

まずは流動資産担保融資保証(ABL:Asset-based lending)制度について簡単に説明します。

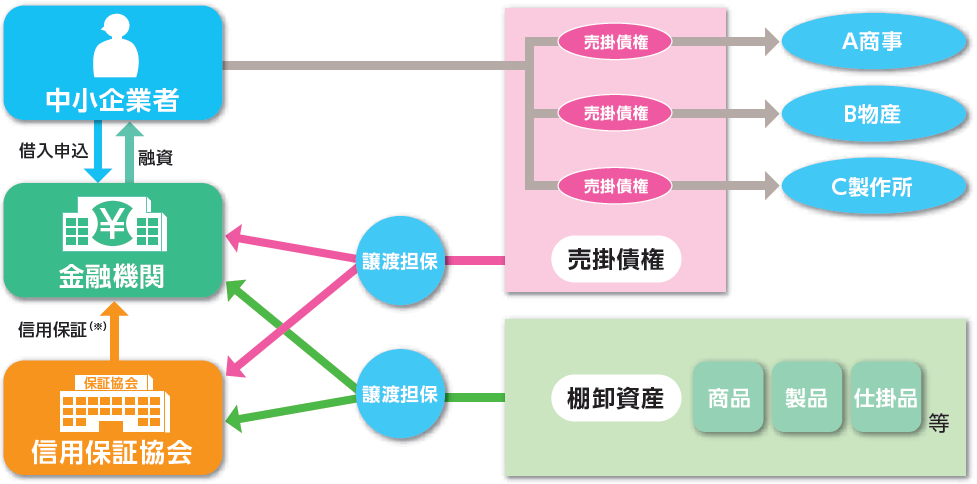

この流動資産担保融資保証制度とは、中小企業者(memo参照)が保有している在庫や売掛債権を担保として金融機関が融資を行う際、信用保証協会が債務保証を行う制度のことです。

こちらのサイトで「売掛金債権担保融資保証制度」についてお伝えしたことがありますが、現在ではこの「流動資産担保融資保証制度」と改称されています。

簡単に言うと、売掛金だけではなく、在庫も担保として提供し、融資を受けることができる制度のことです。もちろん、保証協会の保証は付くことになります。

この流動資産担保融資保証制度があることで、中小企業にとっては資金調達の選択肢の幅を広げることができます。

・資本金の額または出資金の額が1億円以下の法人

・常時使用する従業員の数が1,000人以下の法人

流動資産担保融資保証(ABL)の仕組み

流動資産担保融資保証制度の仕組みは、とてもシンプルです。

(出所:東京信用保証協会)

(出所:東京信用保証協会)

金融機関は、事業者の売掛金や在庫を担保に融資をします。そして保証協会が事業者が負っている債務を保証することになります。この点は保証協会付き融資と同様です。

もちろん事業者が返済できなければ、保証協会が代位弁済をし、その後、保証協会が事業者に対して求償権を取得することになります。

因みに、在庫の価格は変動することが想定されますし、売掛金についても売掛先の信用によって回収可能性に影響を与えます。したがって、在庫を仕入れた価格や売掛金の額面通りに銀行から融資を受けられるとは限らないことになります。この点は不動産担保ローンと同様ですね。

流動資産担保融資保証(ABL)の概要

流動資産担保融資保証(ABL)の概要を一覧にすると次のようになります。

| – | 売掛金を担保 | 在庫を担保 |

| 借入形式 | 根保証 or 個別保証 | 根保証のみ |

| 担保対象 | 売掛債権、運送料債権、工事請負代金債権、診療報酬債権etc | 在庫、仕掛品、原料etc |

| 利用要件 | 中小企業者 | 法人のみ |

| 融資可能額(掛目) | 70~100% | 30~70% |

| 融資限度額 | 2憶5千万 | 同左 |

| 保証割合 | 80% | 同左 |

| 保証料率 | 0.68% | 同左 |

| 保証期間 | 1年(個別保証は1年以内) | 同左 |

| 対抗要件 | 通知 or 承諾 or 登記 | 登記 |

因みに、このABLを利用すると、担保とした売掛金残高や在庫の数量などを融資を受けた金融機関に3か月に1回以上報告する必要があります。この点は、ちょっとした手間になるかもしれません。

ただ通常の融資を受けられない会社にとって、ABLによる資金調達は(消極的ではありますが)選択肢の1つになると思います。

流動資産担保融資保証(ABL)のメリット

最後に流動資産担保融資保証(ABL)のメリットとデメリットをまとめてみました。

1.資金繰りの改善

ABLを利用する会社は資金繰りが厳しいはず。そんな会社にとって、ABLは資金繰り改善の効果をもたらします。

2.低保証率の適用

保証率が0.68%の低保証率です。

3.借入可能額が大きい

借入可能額は2憶5千万円。大企業にとって2憶5千万は大きな金額ではないと思いますが、中小企業にとっての2憶5千万は大きい。

流動資産担保融資保証(ABL)のデメリット

確かにABLにはメリットがあります。しかし、次のようなデメリットもあります。

1.会社にとって重要な資産が担保となる

売掛金や在庫は、会社にとって主力事業の重要な資産のはず。その大切な資産が金融機関の管理下になってしまいます。重要な資産である流動資産を会社が自由に使えなくなるとなれば、収益のチャンスを逃すリスクもあります。

また、金融機関が安易に担保権を実行することはないですが、金融機関の判断次第で担保権が実行される可能性は残ります。

2.会社の信用が毀損する恐れ

ABLの利用が取引先等の社外に漏れると、せっかく築いた信用が低下するリスクがあります。

中小企業が会社の信用を築くのは何年もかかりますが、信用は一瞬で喪失します。この点は気を付けたい。

いずれにせよ、流動資産担保融資保証制度は中小企業者にとって資金調達の選択肢を増やす手法ですが、リスクもあります。そのリスクを十分に理解したうえで、利用すべきと言えます。