Warning: Use of undefined constant user_level - assumed 'user_level' (this will throw an Error in a future version of PHP) in /home/users/0/knowledge/web/fi-micata.co/wp-content/plugins/ultimate-google-analytics/ultimate_ga.php on line 524

事業計画書の書き方には正解はありません。しかし金融機関の審査担当者など、プロが事業計画書を見ると、本物の事業計画書なのか、ただの絵に描いた餅なのかが簡単に見分けがつくと思います。

会計士などが事業計画書を見ても、本物の事業計画書なのか、そうでないのかは容易にわかるはず。

ピカソがスカイツリーを描いた絵と、小学生がスカイツリーを描いた絵では、同じスカイツリーの絵でもクオリティが全く違うはず。

事業計画書もスカイツリーの絵と同じようなことが起こります。

ただ単に事業計画書を作成しただけでは、融資の審査を通過するのは難しい。特に、民間の金融機関になると審査は厳しいです。

そこで、本記事では融資の審査を通過させるためのツボを押さえた事業計画書作成の秘訣についてお伝えします。

事業計画書は、単なる数字を記入すれば良いというわけではありません。

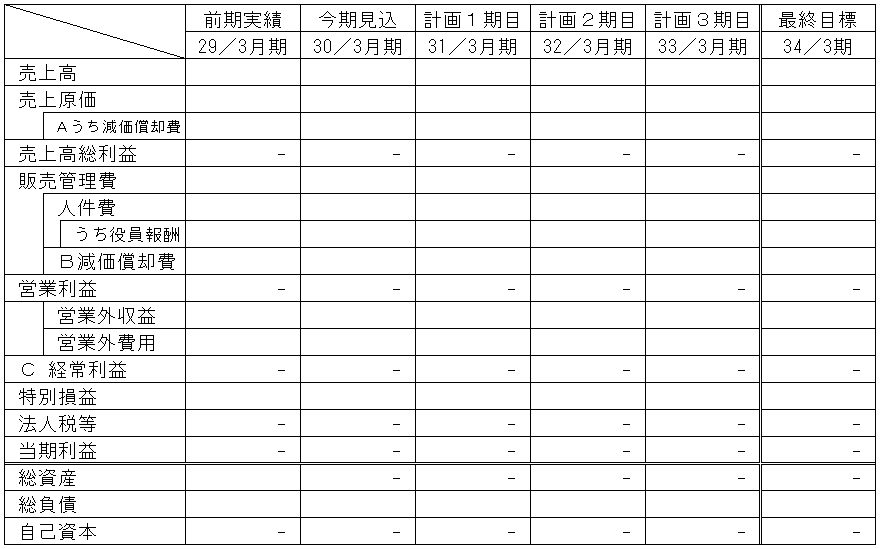

予想損益計算書イメージ

Contents

なぜ借入申込の際に事業計画書を作成するのか?

借入の申込をする際は、必ず事業計画書を作成します。なぜ事業計画書を作成する必要があるのか?と思われる方もいらっしゃると思います。

この事業計画書には、2つの側面があると思います。それは会社にとっての側面と銀行にとっての側面。

会社にとっての事業計画書を作る意味は、まず事業ドメインを明確にして会社のリソースを投入する分野を社内で共有すること。創業間もない会社に事業ドメインが複数あったり、ドメインが曖昧であれば融資を受けるのは厳しいと思います。

また事業計画書には、会社が進むべき方向性を示すことという役割もあります。会社が中・長期にわたって進むべき方向性を書面化にしたものとも言うことができます。

さらに、事業計画書は将来的に会社の採るべき行動とその目標となる数値の計画でもあります。

銀行が、会社が作成した事業計画書を確認するのは、事業全体イメージすることと、融資した資金をどうやって返済するのか、言い換えると、返済の「絵」をイメージすることにあります。

事業計画書を見て、返済の「絵」をイメージできないならば、そもそも融資はしてくれないですね。

事業計画書作成の秘訣1.実現可能性

銀行から融資を受けるときだけではなく、VCから資金調達するときや補助金申請の際に提出する事業計画も、実現可能性は絶対に満たしていなければならない要件です。

この実現可能性とは、事業計画が実現する可能性のこと。金融機関によっては実現可能性のことを事業計画の「確からしさ」と呼んでいます。

事業計画書を見た審査担当者に「この事業計画書は実際に実現する可能性があるかも」と感じさせることがポイントです。

事業計画に実現可能性がないならば、事業計画書は将に絵に描いた餅であって、ただの紙切れと同じです。

事業計画の実現可能性は、事業計画書も含めて、その他の提出書類や審査全体を通して、担当者に「実現するかも」と実感させることが大切です。

事業計画書作成の秘訣2.貸付金の返済可能性

銀行はデッドブレーヤーという位置づけにあり、元本はもちろん利息も回収して収益を上げることを目的としています。

VCと違って、キャピタルゲインを目的にしているわけではありませんね。

銀行にとっては、貸付金を回収することも大きなミッションです。

したがって、会社が作成した事業計画書を通じて、審査担当者に「融資をしても、返済可能性がある」と思わせなければなりません。

この返済可能性を判断する1つの基準は、事業計画書に計上された「利益」+「減価償却費」です。

利益が返済原資になるというこは誰でも容易に理解できると思いますが、返済原資を考える際に、何故、減価償却費を利益に加算するかについてはリンク先をご覧ください。図表を活用して詳しく説明しています。

いずれにしても事業計画書を通じて、貸付金の返済可能性があることを審査担当者に伝えることも事業計画を作成する上では大切です。

返済可能性と実現可能性は、事業計画書を作成する上での必要最低条件といっても良いと思います。

事業計画書作成の秘訣3.堅実性

銀行に提出する事業計画は、積極的で強気な事業計画よりも、堅実な事業計画の方が好まれます。

銀行は堅いイメージがあるかもしれまえんが、将に事業計画も堅実な計画の方が好まれるわけです。

堅実な事業計画というのは、収益はやや控えめな数値にし、費用はやや余裕を持たせて計上するということです。

余談ですが、銀行に事業計画書を提出するときと違って、ベンチャー・キャピタルに提出する事業計画は強気な計画の方が好まれる傾向にあります。ベンチャー・キャピタルと銀行では出口戦略が違うので、ベンチャー・キャピタル or 銀行によって、好まれる事業計画のタイプも違うこということです。

事業計画書作成の秘訣4.ストーリー性を持たせる

作成した事業計画にストーリー性を持たせることも大切です。

例えば、金融機関から融資を受ける際は担当者と事前に面談をすることが多いのですが、この面談ではストーリーに基づいて事業計画を説明した方が絶対に良い。

ストーリーに基づいて事業計画を説明することで、融資担当者はビジネスそのものや、事業の成長などをイメージしやすくなります。逆に言うと、事業計画にストーリー性がなければ、金融機関側の関心を惹き付けられないかもしれない。

個人的に思いますが、ストーリーに基づいて事業計画を説明するということは、共感マーケティングに通じるものがあると思います。計画にストーリー性を持たせることによって、相手の「共感」を得られやすくなる。

共感を得られると、金融機関の担当者が社内の決裁を得るために「後方支援」してくれる可能性がとても高くなると思います。

事業計画書作成の秘訣5.数値の整合性

数値の整合性について説明する前に、簡単に「変動費」と「固定費」の意味を確認します。

変動費とは、売上高の増減に比例して生じるコストのことで、固定費とは、売上高の増減にかかわらず一定に発生するコストのこと。

飲食業を例にすると、変動費の具体例は食材(仕入)で、固定費の具体例は家賃や水道光熱費です。

そして、事業計画書を作成する際には数字と数字の整合性を図る必要があります。

例えば、売上高の増減に合わせて変動費も増減させる必要がありますし、売上高の増減にかかわらず固定費は一定にする必要があります。

売上高が増減するにもかかわらず、変動費が一定で推移するのは明らかに不自然だし、逆に、売上高の増減に合わせて家賃などの固定費が増減するのも明らかに不自然です。この点でミスすると、数値についてはかなり弱いという印象を与えてしまいます。

また融資の申し込みに際しては、事業計画書以外に説明資料などを提出することがありますが、その説明資料との数字の整合性を確保することも必須です。

例えば、説明資料として提出した人員配置計画でスタッフを増やしているならば、事業計画の人件費も増加するのが当然です。

事業計画書を作成する際は、数字と数字の整合性を図ることは必須です。もし数字と数字に整合性がないならば、審査担当者からは厳しいツッコミが入るはず。

事業計画書作成の秘訣6.過去・現在・未来の繋がり

創業融資のときを除いて、融資を申込む際に過去2期分程度の決算書を提出することが多いはず。

過年度の決算書と、事業計画書の数値にはある程度の連続性、繋がりがなくていはいけないし、繋がりがあるように事業計画書の数値を記載する必要があります。

例えば、昨日まで100mを15秒台でしか走れなかった人が、次の日に9秒台で走れるはずはありませんね。

会社も同様です。過去、現在、未来は繋がっています。事業計画書も過去の決算書とあまりにも大きなズレがないように作成すべき。

何の根拠もなく、売上高が、直前期の売上高の10倍になることは基本的にはあり得ません。

ただ、例えば、ゲームなどのようなコンテンツを提供している会社などの場合には、ヒットゲームの登場で売上高が前期比で爆発することがあります。ガンホーのパズドラが登場したときには、連結売上高が前期比で531%増となり、株価も跳ね上がりました。でも、これは例外です。

いずれにしても過去と現在、未来は繋がっていますので、過去の決算書と事業計画書も繋がりのあるように作成する必要はあります。

事業計画書作成の秘訣7.財務分析で最終チェック

いったん事業計画書を作成したら、最後は作成した事業計画書が適切に仕上がっているか、不合理な数値はないかなどについて、財務分析をして最終チェックします。

極端な例を出すと、小売り業界の数社の企業を財務分析した結果、平均原価率が30%なのに、自分が作成した事業計画の原価率が70%だった場合には、明らかに大きな乖離があり、「違和感」があります。

この原価率40%の差の理由を説明して金融機関の担当者を納得させられれば良いのですが、納得させるにはそれなりの根拠や材料が必要です。

納得させるだけの根拠があれば事業計画を修正する必要はありませんが、納得させられなければ事業計画を修正する必要があります。

金融機関は、業種別の財務データや、企業の業績別・規模別の財務データを蓄積しています。原価率や、借入金回転期間など、同業他社の財務データと、会社が作成した事業計画書上の財務データがかけ離れ過ぎて入れば、金融機関は「融資をしたい」とは思わずに、「この計画には無理があり、実現可能性もあるのか?」と考えるはずです。

こうした融資審査上のネガティブ要素を事前に排除するために、同業他社と会社が作成した事業計画の財務分析をして、事業計画に異常性がないか確認する必要があります。

この財務分析が事業計画書作成の最終確認作業になります。